- 2020-10-06

- 免費文章, 會員文章 - 港股, 新股IPO

- 嘉和生物 6998HK,新股IPO速遞,生物製藥,高瓴資本,淡馬錫,股市漁夫選股系統,股市漁夫優惠碼,港股選股噐,股市漁夫好唔好,選股策略,投資心法,投資入門,facebook股市漁夫上岸群,Biotech,B股熱潮,分配結果

【新股IPO速遞】 (更新: 分配結果) 嘉和生物-B (6998HK) |股市漁夫最強投資組合分析系統

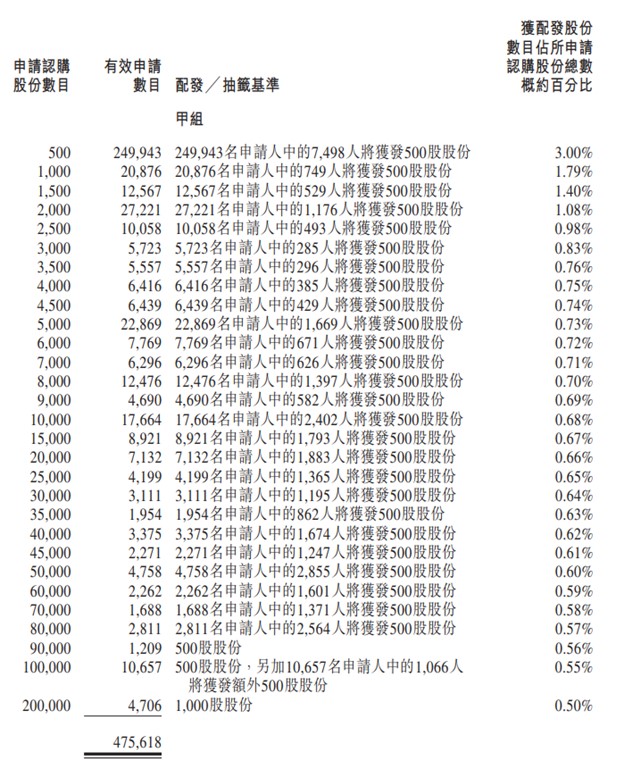

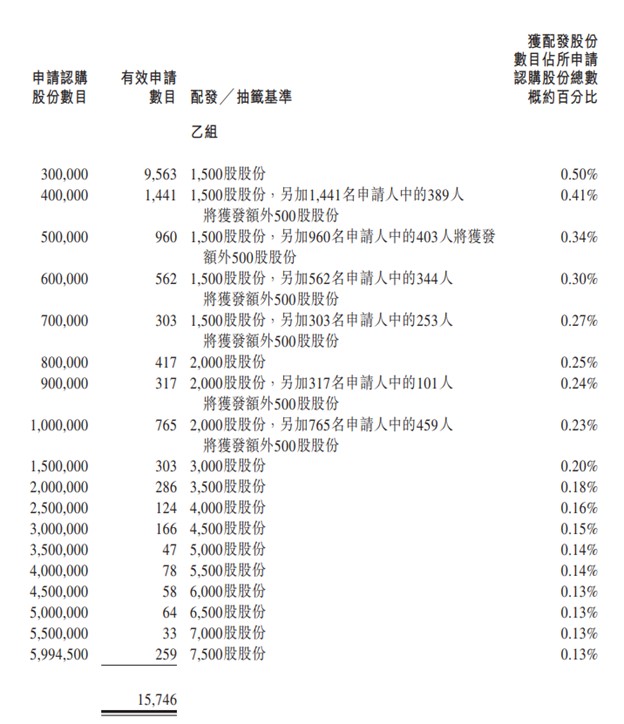

嘉和生物(6998HK)今天公佈招股結果,公佈發行1.2億股,公開發售錄超購1,246.52倍,凍結資金逾3,625.7億元,國際發售超額認購32倍。

經重新分配後,香港公開發售股份佔全球發售股份總數上調至約50%。認購一手500股,中籤率僅為3%,要認購180手(9萬股) 才可穩獲一手。每股上市價定於24元,為上限定價 (原每股招股價介乎20.3元至24元),該股將於明日(7日)掛牌上市。

甲、乙組分配如下:-

=============================================================================

大家好!漁得水又跟大家見面!

嘉和生物- B(上市編號:6998HK) 在港招股,招股時間為9月23日 - 28日,公司擬發行約1.2億股份,當中10%為香港公開發售,90%為國際配售,最多集資28.8億元,每股發行價介乎20.3至24元,每手500股,入場費$12,121港元,預期將於10月7日上市。高盛、摩根大通、富瑞為聯席保薦人。

嘉和生物為內地生物製藥公司,主要從事腫瘤及自身免疫藥物的研發及商業化。公司主力研發醫治癌症用的標靶藥物,其中涵蓋全球前三大腫瘤標靶藥物。據嘉和生物官網顯示,嘉和生物擁有15個在研發產品,其中12個產品已經進入臨床開發階段。公司產品研發主要佈局在腫瘤和其他重大疾病領域,並已在抗體藥物研究、開發和製造方面建立了一系列成熟技術平台,向中國和全球患者提供了癌症藥物治療。

嘉和生物主要研發的產品及領域

嘉和生物成立於2007年,公司專注於治療領域,以解決在腫瘤、自身免疫以及其他慢性病方面大量未得到滿足的醫療需求。例如,嘉和生物為針對乳腺癌的療法(包括靶向週期蛋白依賴性激酶4/6(CDK4/6)候選藥物及一組先進的靶向人表皮生長因子2(HER2)候選藥物)以及針對多種腫瘤適應症的靶向程序性細胞死亡蛋白(PD-1)候選藥物制定系統及綜合的開發計劃。嘉和生物在中國設立了三大辦事處及產業基地——上海張江、雲南玉溪和北京辦公室,並在美國南舊金山擁有雙特異性抗體實驗室。嘉和生物目前擁有近400名員工,其中80%為科研人員。

嘉和生物目前有17項臨床試驗正在亞洲進行,預計在未來12至18個月內將分別向國家藥品監督管理局(國家藥監局)提交兩項新藥上市申請(NDA)及向國家藥監局及美國食品藥品監督管理局(美國食藥監局)提交四項臨床研究用新藥申請(IND)。

嘉和生物 6款潛力新藥

公司已挑選出六款新藥,在治療多種腫瘤、自身免疫等慢性疾病適應症方面極具潛力。主要潛力新藥包括:

1. GB491(lerociclib),一款差異化的口服CDK4/6抑制劑 (有望成為中國治療HR+/HER2-乳腺癌的同類產品)

2. GB221,一款新型HER2單克隆抗體(單抗)候選藥物

3. geptanolimab (GB226),一款新型PD-1單抗候選藥物;

4. GB492,一款干擾素基因刺激蛋白(STING)激動劑;

5. GB242, 一款英夫利昔單抗(類克)生物類似藥物;

6. GB223, 一款前景廣闊的RANKL單抗候選藥物

從當前產品管線來看,嘉和生物在短期內有六款市場前景廣闊的潛力新藥,其中包括3款產品即將上市。據研究報告顯示,嘉和生物開發的三大腫瘤靶標相關藥物,中國市場規模到2030年預計將逾千億元人民幣。此外,估計到2030年GB491(mBC療法)和GB492(STING激動劑)在中國市場規模將分別達到105億元和40億元。在產品商業化前景被廣泛看好之下,預計嘉和生物此次赴港IPO也有望獲得市場的認可。嘉和生物目前尚無獲准用於商業銷售的產品,亦未自產品銷售中產生任何收益。於業績記錄期間各年度,截至2018年及2019年12月31日止年度,嘉和生物的全面虧損總額分別為2.88億元人民及5.23億元人民幣。嘉和生物的經營虧損基本上都來自研發開支、行政開支及財務成本。

股東及基石投資者陣容 - 高瓴為第一大股東

據招股書透露,高瓴資本(Hillhouse Capital)旗下HHJH持有嘉和生物35.59%股權,是最大股東。嘉和生物共引入12名基石投資者,合共認購1.87億美元(約14.5億港元)股份,當中高瓴資本旗下HHJH Holdings認購3500萬美元,OrbiMed Funds認購2500萬美元,泰格醫藥 (3347HK) 認購2200萬美元,雲峰金融 (376HK) 旗下萬通保險認購500萬美元。基石投資者陣容可謂星光熠熠。

另外,在嘉和生物尋求赴港上市前,已完成1.6億美元B輪融資,此次融資由高瓴創投( Hillhouse Capital ) 繼續領投,新進入的投資者包括淡馬錫、華潤正大生命科學基金、海通開元國際和Cavenham PE等知名機構,可見他們實力相當不俗。

集資用途

根據招股書,嘉和生物擬將此次發售所得款項淨額用作下列用途:

1. 65%分配至主要產品如下:

(i) 42%,或約1,041.9百萬港元,用於為我們核心產品的研發活動提供資金,包括正在進行及計劃進行的臨床試驗、適應症擴展及註冊備案籌備以及商業化。其中25%或620.2百萬港元,預計將用於GB226,包括與GB492的聯合試驗; 10%或248.1百萬港元,預計將用於GB221,以及7%或173.7百萬港元,預計將用於GB242。

(ii) 23%,或約570.6百萬港元,用於為我們其他主要產品的研發活動提供資金,包括正在進行及計劃進行的臨床試驗、適應症擴展及註冊備案籌備,其中15%或372.1百萬港元,預計將用於GB491以及 8%或198.5百萬港元,預計將用於GB223。

2. 15%或約372.1百萬港元,用於撥付我們管線中其他候選藥物正在進行及計劃進行的臨床試驗、適應症擴展及註冊備案籌備。

3. 10%或約248.1百萬港元,用於為我們的藥物管線擴展提供資金。我們可能會採用以癌症免疫週期為目標的策略性及系統性方法,探索其他具有大量未滿足醫療需求的腫瘤適應症,包括乳腺癌、胃腸癌和肺癌。

4. 10%或約248.1百萬港元作一般企業用途,其中(i) 5%或124.1百萬港元預期將用於招募研發人員並繼續發展平台,及(ii) 5%或124.1百萬港元預期將用於採購物業、廠房及設備。

總結:-

嘉和生物B股擁有統一生物制藥技術平台,且長期專注於腫瘤和自身免疫疾病領域,發展後勁值得看好,因此投資者選擇未有盈利的嘉和生物B股,主要買公司的未來發展,長期而非短期投資。加上三間老牌保薦人歷史往績都不錯。作為大股東及基石的高瓴資本旗下的HHJH及HM Healthcare持有嘉和生物35.59%的股份,翻看近年往績,高瓴出手的新股,基本上無跌穿招股價。以移卡(9923HK) 為例,移卡上市當日曾跌穿招股價,但隨後股價反覆向上,高瓴頓時變成新股的信心保證人。再者明源雲(909HK) 的退款申請可用作抽嘉和生物,相信此股會受到市場追捧。

嘉和生物招股書:

==============================

推薦文章:

==============================

重要聲明:股市漁夫內的所有內容,包括本影片,絕不構成任何投資意見或購買任何股票及金融產品的特定推薦意見及/或不構成任何游說或要約,以購買、出售或以其他方式交易任何證券、期貨、期權或其他金融工具或其他產品,漁夫系統的內容亦並非就任何個別投資者的特定投資目標、財務狀況及個別需要而編製。投資者不應只按漁夫系統的內容進行投資。用戶必須留意,漁夫系統的所有訊號,並非是買賣訊號或任何投資建議,而所有訊號均是全自動用第三方提供之客觀市場數據計算出來的結果,當中並不涉及任何人為的想法、修改、修訂或任何投資建議。本網站包含的所有內容、資訊、訊號,並不針對任何特定的投資目標、財務狀況以及可能使用或接收該內容的特定人員的特定需求。在作出任何投資決定前,投資者應考慮各種金融產品的個別特點、個人的投資目標、可承受的風險程度及其他因素,並適當地尋求獨立的財務及專業意見。

詳情請重溫股市漁夫FAQ及免責聲明。

最後更新: 2020-10-06