【漁夫短評】周期性行業的配置

有用戶要求我解釋所附圖表😀

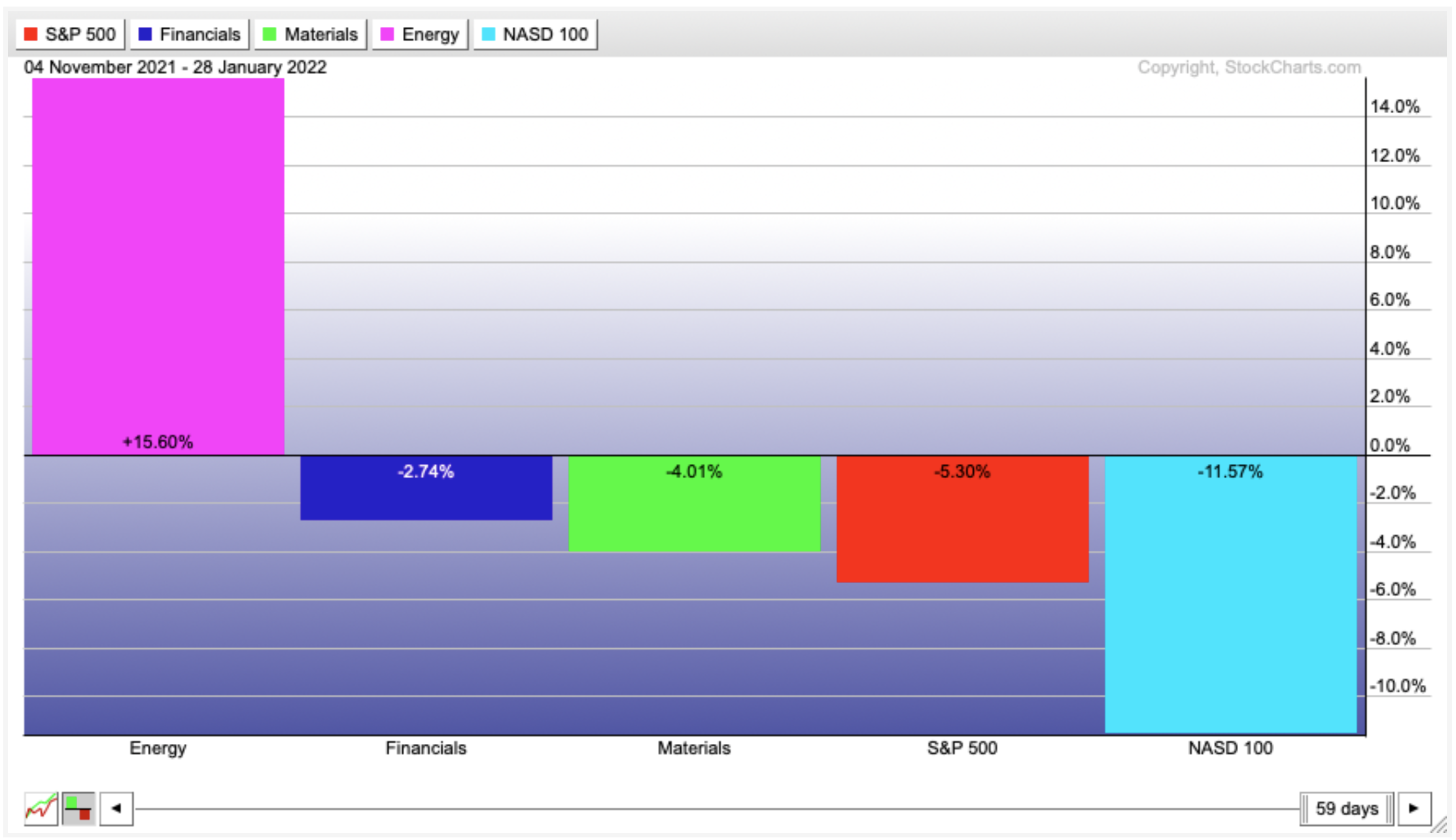

這張圖顯示了基金經理對周期性行業的配置,非常高的配置意味著基金經理對未來經濟增長過於樂觀。

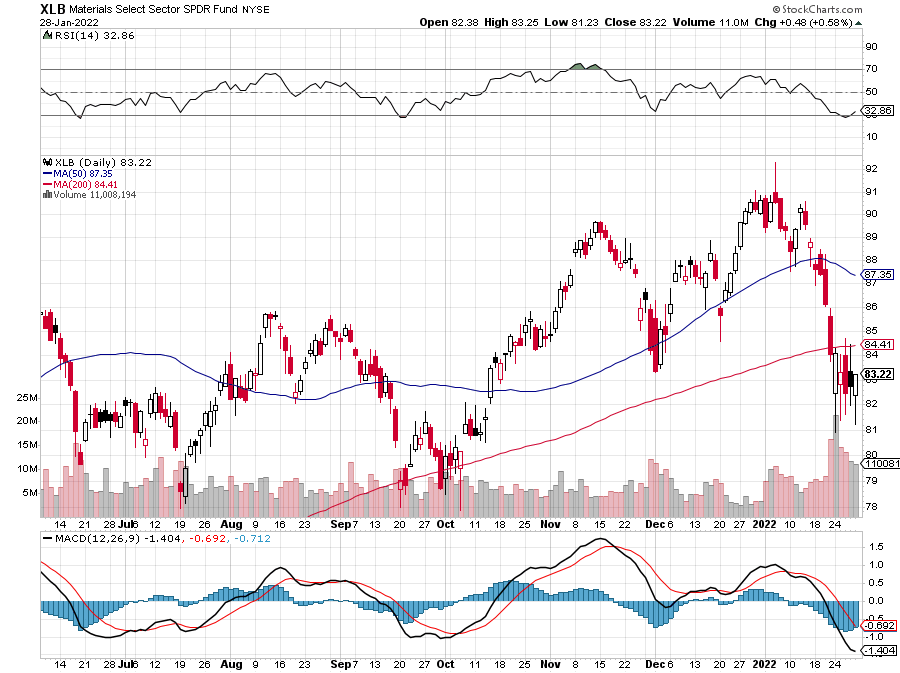

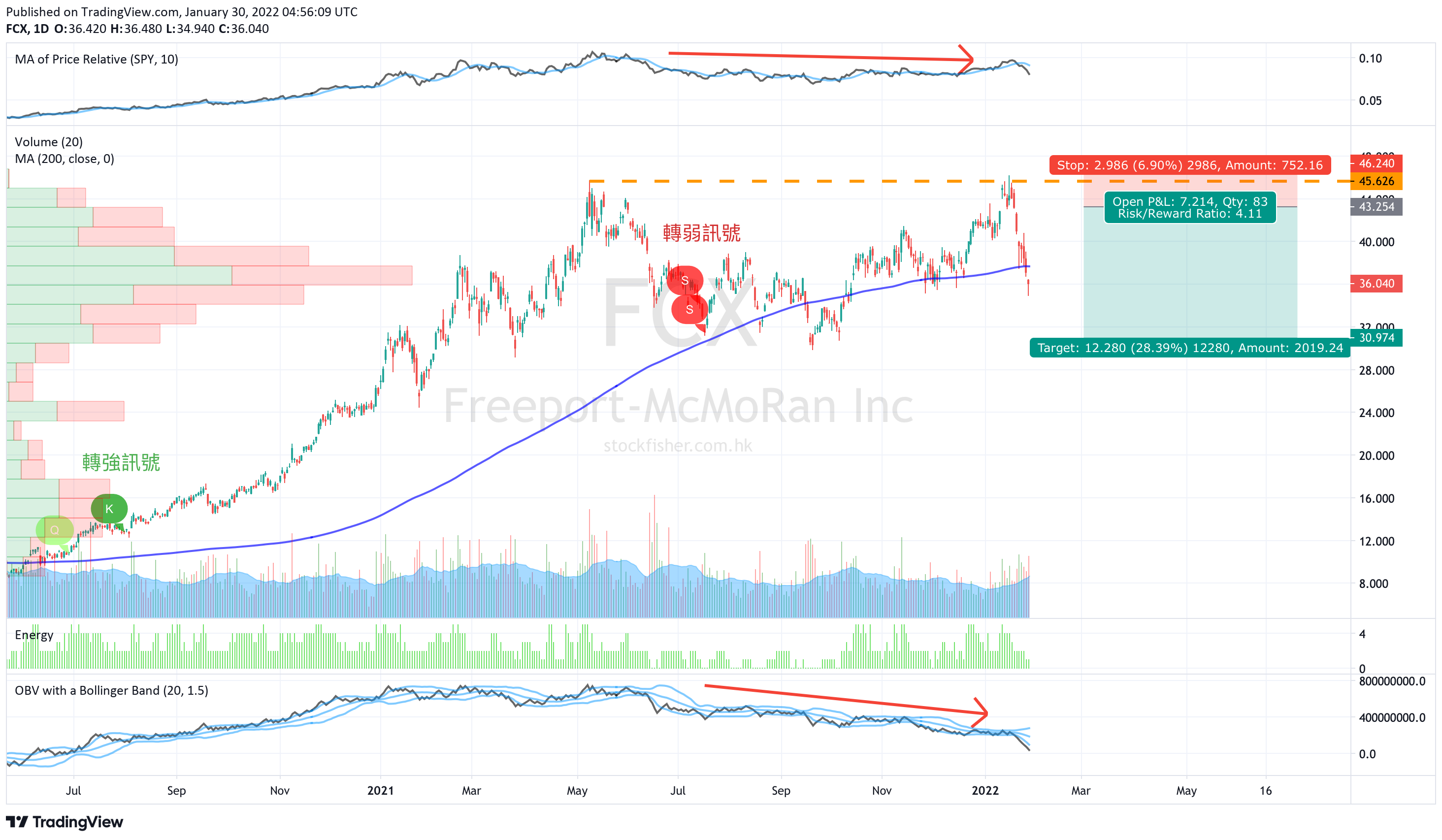

此外,我們可以看到一個明顯的規律,就係每當美聯儲開始加息或收水的時候,這個指標就會達到頂峰! 這意味著基金經理必須隨後減少對周期性行業的配置,如能源、銀行和原材料,原因係它們全部都係經濟敏感板塊。這些行業通常在經濟擴張後期表現良好,但經濟放緩時便會大跌。事實上,原材料板塊已經率先插穿了200天線,而指標股FCX亦早已轉弱,而且完全冇力反攻,咁幾時輪到另外兩個經濟敏感板塊?

自美聯儲去年11月宣布收水後,只剩下能源板塊支撐美股!不過仲可以頂幾耐?漁夫去年看好傳統能源股,但今年就冇咁樂觀,因為從上圖中可見,Long Energy 已經係一個非常擠擁的交易!

==========================

美股開局表現奇差,投資者今年應該如何部署呢?如果大家想知三位資深投資者:莊博、金Sir及諗Sir的2022年投資展望,現在有個免費網上研討會 — 2022 年港股及美股投資部署

重要聲明:股市漁夫內的所有內容,包括本影片,絕不構成任何投資意見或購買任何股票及金融產品的特定推薦意見及/或不構成任何游說或要約,以購買、出售或以其他方式交易任何證券、期貨、期權或其他金融工具或其他產品,漁夫系統的內容亦並非就任何個別投資者的特定投資目標、財務狀況及個別需要而編製。投資者不應只按漁夫系統的內容進行投資。用戶必須留意,漁夫系統的所有訊號,並非是買賣訊號或任何投資建議,而所有訊號均是全自動用第三方提供之客觀市場數據計算出來的結果,當中並不涉及任何人為的想法、修改、修訂或任何投資建議。本網站包含的所有內容、資訊、訊號,並不針對任何特定的投資目標、財務狀況以及可能使用或接收該內容的特定人員的特定需求。在作出任何投資決定前,投資者應考慮各種金融產品的個別特點、個人的投資目標、可承受的風險程度及其他因素,並適當地尋求獨立的財務及專業意見。

詳情請重溫股市漁夫FAQ及免責聲明。

最後更新: 2022-01-30